2024年7月31日の日銀の金融政策決定会合で、金融政策の変更が決定されました。

金融市場調節方針の変更および長期国債買入れの減額計画の決定について

金融政策の変更内容

金融政策の変更内容は以下のようになります。

(1) 政策金利(無担保コールレート)を0.1%から0.25%へ、0.15%引き上げる。

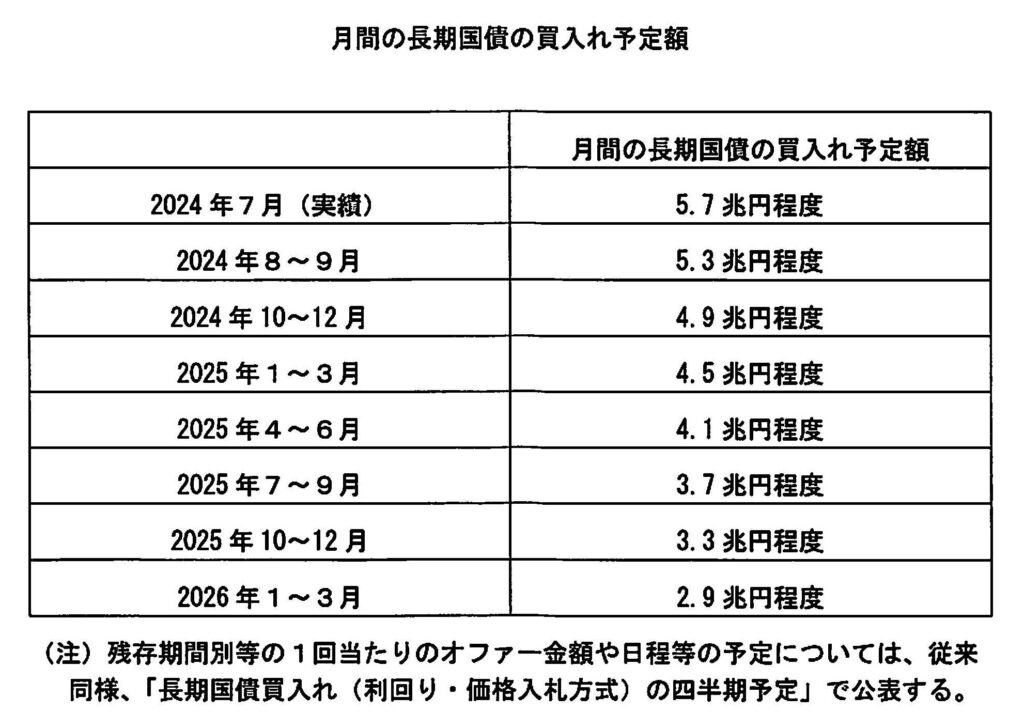

(2) 長期国債買入れの減額。四半期ごとに4,000億円程度ずつ滅額する。2026年1〜3月に3兆円程度見込み。

(3) 当座預金金利を0.25%に引き上げし、基準貸付利率は0.5%に引き上げる。

例外として被災地金融機関支援オペ、気候変動対応オペなどは、0.25%とする。

今後の国債の買い入れ速度は以下のようになるそうです。

一言で表すと、「政策金利を0.25%に引き上げ、国債買い入れ速度を四半期に4,000億円ずつゆっくり減額し、日銀当座預金金利も0.25%に引き上げる」というものです。

国債買い入れ速度は、金利が上がりすぎたら、買い入れを柔軟に増加するそうです。

基本的に金融緩和は速度を落としながらも継続です。

銀行貸出金利への影響

住宅ローンや企業への融資などの、銀行の貸出金利を決定する基準となるレートに「短期プライムレート」というのがあり、個々の銀行ごとに短期プライムレートの値を設定しています。

政策金利(無担保コールレート)は、短期プライムレートの値に影響します。

政策金利が大きく上がると短期プライムレートも上がります。

しかし、政策金利の上昇幅が小さいと短期プライムレートは影響を受けません。

前回3月に、政策金利がマイナス0.1%からプラス0.1%へ上昇したときは、影響を受けませんでした。

メガバンクを含む多くの銀行の短期プライムレートは 1.475% に設定しているのが大半です。

政策金利の 0.25% という金利水準は、短期プライムレートの 1.475% に比べると、とても低く、短期プライムレートを引き上げるほどの影響力は少ないのではないかと思われます。

しかし、1.475% を 0.15% ほど引き上げて、1.625% 程度になる可能性はありますので、はっきりした事は言えません。

金融政策変更についての邪推

今回、日銀がやりたかったことは、政策金利よりも日銀当座預金金利の引き上げだったのではないかと思われます。

政策金利と日銀当座預金金利の水準はある程度連動していなければならないので、日銀当座預金金利を引き上げるために、政策金利も引き上げたのではないかと思います。

低すぎる日銀当座預金金利は銀行経営を圧迫するので、長年のマイナス金利や低金利は銀行経営を圧迫します。 今回は、日銀の経済見通しが楽観的な見通しになっているので、日銀当座預金金利のプラス幅を僅かに 0.15% 引き上げたのでしょう。

これで、民間銀行の経営はかなり楽になるはずです。 特に経営の苦しくなっていた地方銀行は、助かるはずです。

国債買取の減速は以前から予告している

国債買取速度の減速は、以前から日銀がその必要性を予告していたので、驚くような事ではないと思います。

経済見通しが楽観的なら、量的緩和は減速するでしょう。

量的緩和減速と政策金利引き上げが同時

正直なところ、量的緩和の減速と、政策金利の引き上げが同時に行われるのは、驚きました。

普通は、先に量的緩和を減速して終了してから、政策金利の引き上げを行うものだと、思いますが、先に書いた銀行経営などへのは配慮もあるのかも知れません。

私は、銀行経営への配慮で日銀当座預金金利を引き上げること自体を批判するつもりはありません。特に肯定することもないですが。

Claudeに質問したこと

今回の金融政策変更について、生成AIのClaudeに質問した回答を以下に共有しておきます。

日銀が金融政策決定会合で、政策金利(無担保コールレートのオーバーナイト物)を0.1%から0.25%に引き上げました。

無担保コールレートと銀行の短期プライムレートの関係ついて、分かりやすく解説してください。

無担保コールレートの「オーバーナイト物」とはなんですか。

「オーバーナイト物」について説明いたします。

- 定義:

オーバーナイト物とは、銀行間で行われる超短期の資金貸借のことで、文字通り「一晩」(overnight)の取引を指します。 - 具体的な期間:

- 取引開始:通常、その日の営業終了後

- 返済期限:翌営業日の午前中

- 特徴:

- 最も短期の金融市場取引

- 銀行の日々の資金繰りに使用される

- 金融市場の中で最も流動性が高い

- 重要性:

- 中央銀行(日本の場合は日本銀行)の金融政策の主要なターゲット

- 他の短期金利の基準となる

- 金融システムの安定性を示す指標の一つ

- 無担保コールレートとの関係:

- 無担保コールレートには様々な期間のものがありますが、オーバーナイト物が最も一般的

- 日本銀行が政策金利として参照するのは、このオーバーナイト物の無担保コールレート

- 使用目的:

- 銀行が一時的な資金過不足を調整するため

- 準備預金制度に基づく所要準備を調整するため

- 金融政策との関連:

- 中央銀行は、このオーバーナイト金利を操作することで、より長期の金利や経済全体に影響を与えようとします

オーバーナイト物は、金融市場の最も基本的な取引の一つであり、金融政策の重要な指標となっています。その動向は、より長期の金利や経済全体の状況を理解する上で重要な情報源となります。

補完当座預金制度の適用利率(日本銀行当座預金<所要準備額相当部分を除く>への付利金利)については、0.25%とし、 補完貸付制度については、その適用金利である基準貸付利率を0.5%とするそうです。 この意味も解説してください。

はい、補完当座預金制度と補完貸付制度について解説いたします。これらは日本銀行の金融調節の重要なツールです。

- 補完当座預金制度:

- 意味: 日本銀行が金融機関の余剰資金に対して支払う利子のことです。

- 新しい適用利率: 0.25%

- 目的: 短期金融市場の金利の下限を設定します。

- 補完貸付制度:

- 意味: 日本銀行が金融機関に対して短期資金を貸し出す際の金利のことです。

- 新しい基準貸付利率: 0.5%

- 目的: 短期金融市場の金利の上限を設定します。

- これらの制度の意味と影響:

a) 金利の誘導:

- これらの制度により、日銀は短期金融市場の金利を0.25%から0.5%の範囲内に誘導しようとしています。

- 無担保コールレート(政策金利)は、この範囲内で推移することが期待されます。

b) 金融機関の行動への影響:

- 金融機関は、余剰資金を0.25%で日銀に預けるか、市場でより高い金利で運用するかを選択できます。

- 資金不足の場合、市場から調達するか、0.5%で日銀から借りるかを選択できます。

c) 市場メカニズムの活用:

- この仕組みにより、金融機関同士の取引を促進し、市場機能を維持しつつ、金利を一定範囲内に保つことができます。

d) 金融政策の柔軟性:

- 日銀は、これらの金利を調整することで、より細かな金融調節が可能になります。

e) 経済全体への影響:

- これらの金利の変更は、銀行間取引から始まり、最終的に企業や個人向けの貸出金利にも影響を与えます。

- 結果として、投資や消費などの経済活動全体に影響を及ぼします。

この新しい金利設定は、日本がデフレ脱却と経済成長を目指す中で、より通常の金融政策運営に近づく一歩と見ることができます。ただし、その影響は徐々に現れるため、経済全体への効果を見極めるには時間がかかるでしょう。

さらに詳しい説明や、特定の側面についてより深く知りたい場合は、お気軽にお尋ねください。

現在のメガバンクを含む大手銀行の短期プライムレートは、1.475% が多い状況です。 政策金利(無担保コールレートのオーバーナイト物)を0.1%から0.25%に引き上げることで、短期プライムレートはどの程度影響を受ける可能性がありますか。

分かる範囲内で回答してください。 分からなければ、分からないと回答してくれると助かります。

ご質問ありがとうございます。政策金利の変更が短期プライムレートに与える影響について、以下のように考えられます:

- 影響の可能性:

政策金利の引き上げは、通常、短期プライムレートにも上昇圧力をかけます。しかし、その影響の程度を正確に予測することは困難です。 - 考えられる影響の範囲:

- 政策金利の引き上げ幅は0.15ポイント(0.1%から0.25%)です。

- これを基に考えると、短期プライムレートも同程度か、それよりもやや小さい幅で上昇する可能性があります。

- 例えば、0.1〜0.15ポイント程度の上昇が考えられますが、これはあくまで推測です。

- 注意点:

- 銀行は様々な要因を考慮して短期プライムレートを決定します。政策金利の変更が即座に、また同じ幅で反映されるとは限りません。

- 経済状況、他行の動向、資金需要などの要因も考慮されます。

- タイミング:

- 銀行は通常、政策金利の変更後しばらく様子を見てから、短期プライムレートの変更を決定します。

- 即座の変更ではなく、数週間から数ヶ月のタイムラグがある可能性があります。

- 不確実性:

- 金融市場の動向は複雑で、多くの要因が絡み合うため、正確な予測は困難です。

- 実際の影響は、今後の経済状況や銀行の経営判断によって変わる可能性があります。

結論として、政策金利の引き上げにより短期プライムレートも上昇する可能性が高いですが、その具体的な幅や時期を正確に予測することは困難です。市場の動向を注視する必要があります。

この回答は一般的な見解に基づいていますが、実際の市場の動きは予測と異なる可能性があることをご了承ください。

日銀は政策金利と同時に補完当座預金制度の適用利率を0.25%に引き上げたようですが、この二つはある程度連動する必要があるのですか。

政策金利が 0.1% で、当座預金利率が 0.25% ではダメなのですか。

日銀の政策金利と補完当座預金制度の適用利率の関係について、非常に良い質問です。これらの金利には確かに密接な関係があります。

- 金利の連動性:

- 政策金利と補完当座預金制度の適用利率は、通常、密接に連動しています。

- しかし、必ずしも同一である必要はありません。

- 政策金利が0.1%で当座預金利率が0.25%の場合の問題:

- この状況では、銀行にとって市場で資金を運用するよりも、日銀に預金する方が有利になります。

- 結果として、銀行間市場(インターバンク市場)の機能が低下し、金融政策の有効性が損なわれる可能性があります。

- 金利corridor(回廊)システム:

- 日銀は、政策金利を補完当座預金利率(下限)と補完貸付制度の金利(上限)の間に設定するcorridorシステムを採用しています。

- これにより、短期金融市場の金利を一定の範囲内に誘導します。

- 政策効果:

- 政策金利と補完当座預金利率を近接させることで、市場金利の安定性を高めます。

- 同時に、銀行間での資金取引を促進し、市場機能を維持します。

- 柔軟性:

- 特殊な状況下では、政策金利と補完当座預金利率に差をつけることもあります。

- 例えば、金融危機時や極端な低金利環境下などです。

- 現在の状況:

- 今回の決定で、政策金利と補完当座預金利率を同じ0.25%に設定したのは、市場機能の正常化を図る意図があると考えられます。

- これにより、銀行間市場の活性化と金融政策の有効性向上を目指しています。

結論として、政策金利と補完当座預金利率は完全に一致する必要はありませんが、通常は近接していることが望ましいとされています。今回の日銀の決定は、金融市場の正常化と政策の有効性を高めるための戦略的な選択と言えるでしょう。

ただし、経済状況によっては、これらの金利に差をつける政策も選択肢として存在することを覚えておくことが重要です。

当座預金利率が低すぎたりマイナスだったりした場合、民間の銀行経営には悪い影響がありますか。 それとも特に関係はないですか。

当座預金利率が低すぎたり、マイナスになったりした場合、民間銀行の経営には確かに影響があります。以下にその影響と関係性を説明します:

- 銀行の収益性への直接的影響:

- 低すぎる、特にマイナスの当座預金利率は、銀行の収益を直接的に圧迫します。

- 銀行は余剰資金を中央銀行に預けることで利息を得られなくなり、逆に費用が発生します。

- 資金運用の難しさ:

- 低金利環境下では、銀行が資金を収益性高く運用することが困難になります。

- 特に、安全性の高い運用先が限られる中で、リスクを取らざるを得なくなる可能性があります。

- 預金と貸出の金利差(利ざや)の縮小:

- 当座預金利率が低下すると、銀行の資金調達コストも低下しますが、同時に貸出金利も低下傾向になります。

- 結果として、預金金利と貸出金利の差(利ざや)が縮小し、銀行の主要な収益源が圧迫されます。

- リスクテイクの増加:

- 低金利環境下で収益を確保するため、銀行がより高リスクの投資や貸出に向かう可能性があります。

- これは金融システム全体の安定性にも影響を与える可能性があります。

- 手数料収入への依存:

- 金利収入が減少する中、銀行は手数料ビジネスにより注力するようになります。

- これは銀行のビジネスモデルの変化を促す可能性があります。

- 経営効率化の圧力:

- 収益性が低下することで、銀行は経費削減や業務効率化を迫られます。

- これは支店の統廃合や人員削減などにつながる可能性があります。

- 金融仲介機能への影響:

- 極端な低金利環境は、銀行の金融仲介機能(預金を集めて貸し出す)を弱める可能性があります。

- これは経済全体の資金循環にも影響を与えます。

- 長期的な経営戦略への影響:

- 持続的な低金利環境は、銀行の長期的な経営戦略の見直しを促します。

- 新規事業への参入や海外展開の加速など、新たな収益源の模索につながる可能性があります。

結論として、当座預金利率の水準は民間銀行の経営に大きな影響を与えます。特に低すぎる、またはマイナスの利率は、銀行の収益性や経営戦略に直接的な影響を及ぼし、金融システム全体にも波及効果をもたらす可能性があります。

ただし、銀行経営には他にも多くの要因が影響するため、当座預金利率だけで銀行の経営状況を判断することはできません。経済全体の状況、規制環境、競争状況など、多面的な観点から分析する必要があります。

以上、金融政策変更についてのご報告まで。

この記事では、特に私の意見は述べません。(多少の邪推はありましたが)

日銀の政策金利引き上げについて、無担保コールレートと銀行の短期プライムレートの関係を解説いたします。

これは銀行間で短期資金を融通し合う際の金利です。日銀はこの金利を操作して、金融市場全体に影響を与えます。

これは銀行が優良企業に対して適用する基準金利です。通常、無担保コールレートよりも高く設定されます。

無担保コールレートの変更から短期プライムレートの変更までには、通常若干のタイムラグがあります。銀行は市場の動向や他行の動きを見ながら判断します。

この仕組みを通じて、日銀の金融政策が実体経済に影響を与えていくのです。

ご質問がありましたら、さらに詳しく説明いたしますのでお気軽にお尋ねください。