先日、日銀のサイトを覗いてみますと、植田和男総裁の2023年5月19日の講演がテキストで掲載されていました。

内容は、金融政策のメカニズム解説と、今後の日本経済の展望についてです。

その内容が、非常に分かりやすく解説していましたので、この記事で紹介します。

以下のリンクに原文がありますので、直接日銀のサイトでご覧になることをお勧めします。

文書フォーマットはHTMLとPDFの二つが用意されていますので、どちらでも好きな方をご覧になれば良いと思います。

日銀総裁が自分でアベノミクスのメカニズムを説明している文書は、かなり貴重です。

これまで、リフレ派の方々が説明してきたアベノミクスのメカニズムを日銀が説明しています。

これは日銀がリフレ派の説明を保証しているのと同じ事です。

その説明の一部を抜粋して、以下にご紹介します。

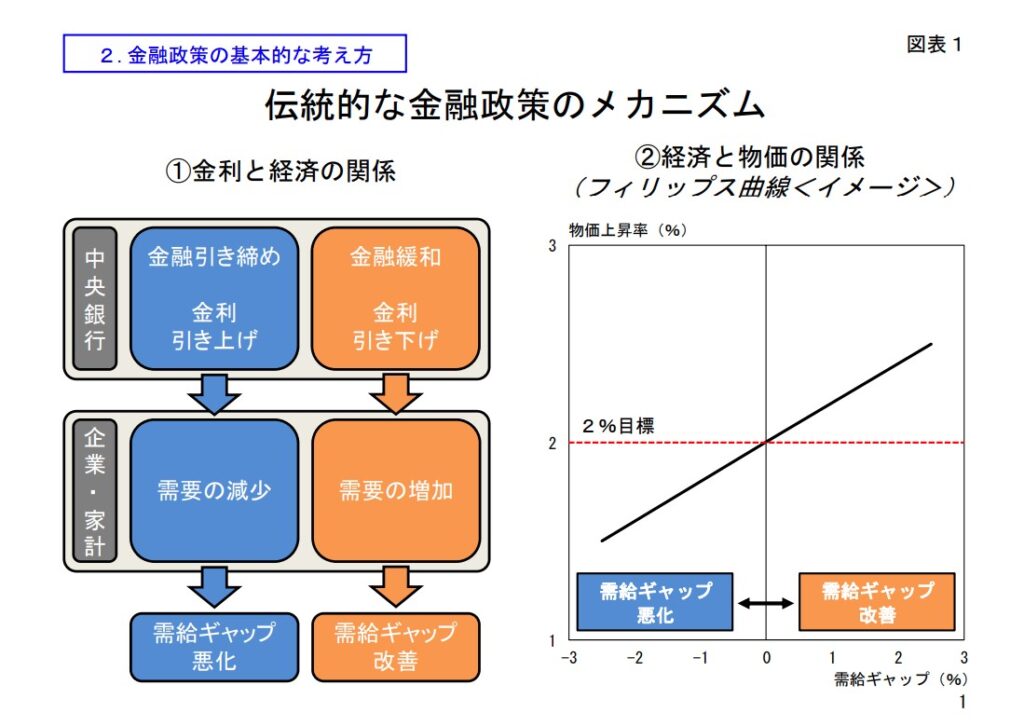

「図表1」も同一のPDF文書からの引用です。

最初に、金融政策が物価に影響を及ぼすメカニズムからお話しします。本日は、少し単純化していますが、2つの主要なメカニズムに絞ってご説明したいと思います(図表1)。

1つ目のメカニズムは、金利と経済の関係です。金融政策の出発点は金利です。日本銀行は、金利を上げ下げすることで、経済に対して影響を及ぼします。例えば、金利を引き下げますと、企業が設備投資を行ったり、家計が住宅を購入したりする際の借り入れ金利が低下し、需要を刺激します。これにより、雇用が生まれ、経済活動が活発化することになります。反対に、金利の引き上げは、需要を減らし、経済活動や雇用を抑制する方向に働きます。

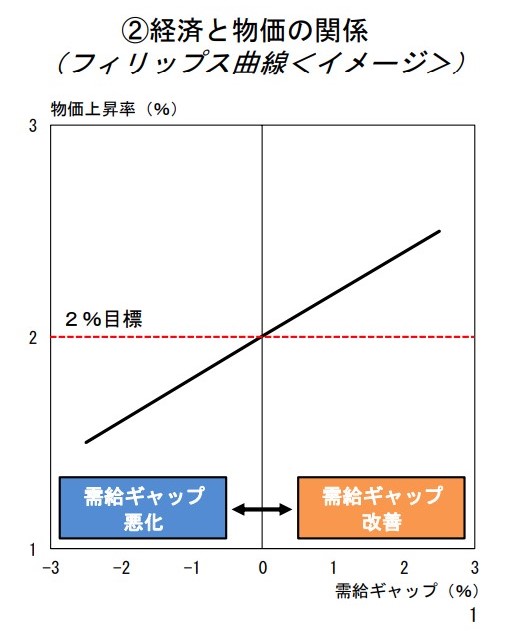

2つ目のメカニズムは、経済と物価の関係です。物価は、経済全体の財やサービスの需要と供給のバランス、すなわち「需給ギャップ」によって決まってくると考えられています。経済が活発化し、需要が高まれば、物価上昇率は高まりやすくなります。反対に、経済が落ち込み、需要不足となれば、物価上昇率は低下することになります。こうした物価上昇率と需給ギャップとの関係は、経済学では「フィリップス曲線」と呼ばれるものです。ニュージーランド出身の経済学者フィリップスが1950年代後半に、名目賃金上昇率と失業率の関係を見出したことが始まりとなり、それ以降、物価と経済の関係を示す重要な枠組みとなってきました。

このフィリップス曲線の位置や形状が分かれば、どのように金融政策を行うべきかが明らかになります。仮に物価上昇率が目標の値より高ければ、金融引き締めを行うことで、逆に低ければ金融緩和をすることで、需給ギャップを物価目標に対応する水準に調整していけば良いということになります。シンプルですが、これが金融政策の最も基本となる考え方です。

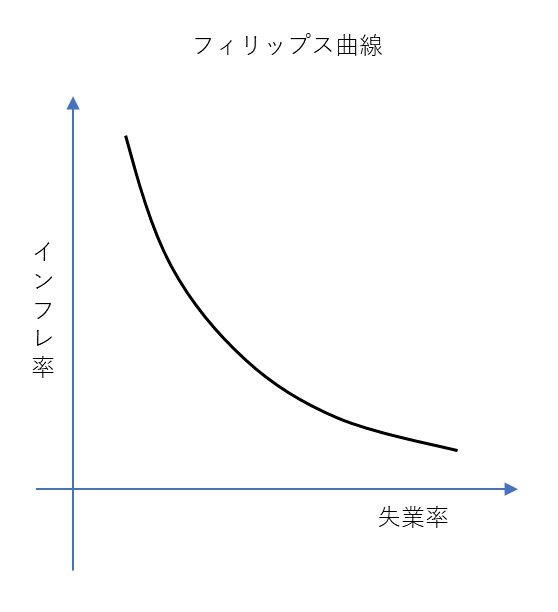

通常のフィリップス曲線は、縦軸に物価上昇率を、横軸に失業率を使用するものが多いです。失業率を横軸にした場合は、右肩下がりの曲線(直線)になります。物価上昇率が上がるほど、失業率が下がるグラフになります。

しかし、植田総裁のフィリップス曲線は、縦軸は同様ですが、横軸に「需給ギャップ」を使用します。これは右肩上がりの曲線(直線)になります。物価上昇率が上がるほど、需給ギャップ値も上がる相関関係のグラフになります。

最初にこのグラフを見たときは見慣れないグラフですので、頭の中がクエスチョンマークになりましたが、よく考えてみますと、需給ギャップと物価上昇率と就業率(失業率の反対)の値は、互いに相関関係があります。

需給ギャップの値が上がれば、物価上昇率も上がりますし、雇用も増えて就業率も上がります。就業率が上がれば失業率も下がります。

物価上昇率と失業率のグラフですと、物価上昇率が上がれば失業率が下がる逆相関のグラフになりますが、物価上昇率と需給ギャップのグラフなら正の相関グラフになり、理解しやすいです。

こちらの方が考えやすいのかも知れないと、思いました。

それだけです。

大した話ではありません。

なぜ、物価上昇率が目標の2%を超えているのに金融緩和を続けるのか

これについても、同資料で解説されています。

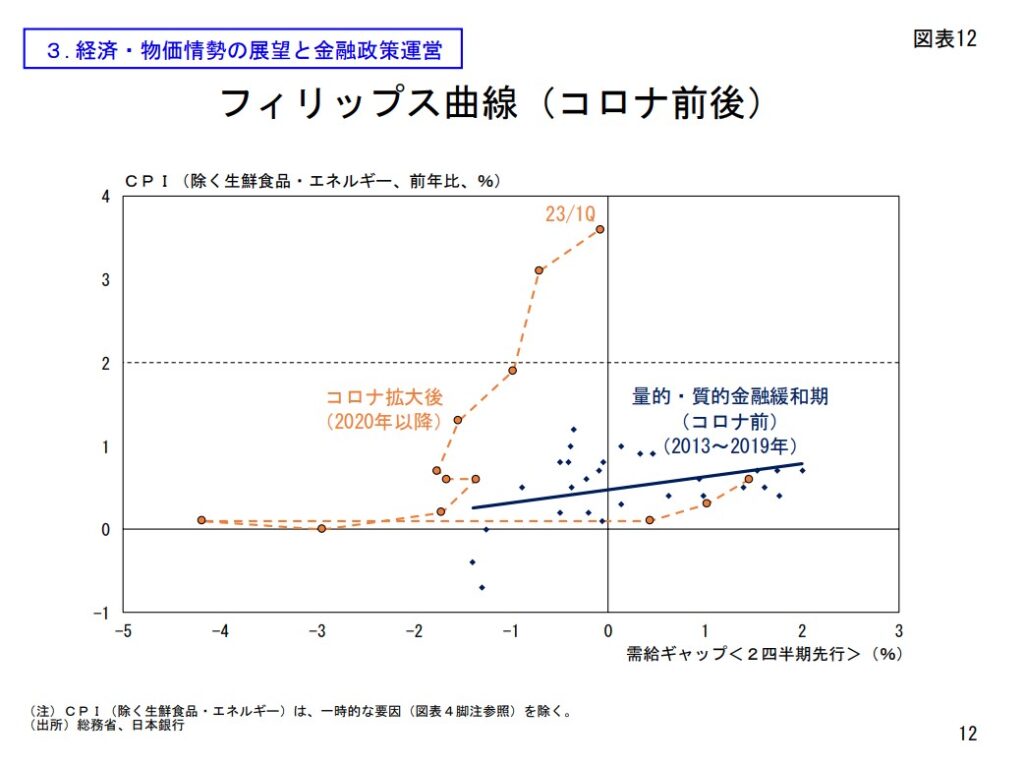

昨年来、よく寄せられるご質問は、消費者物価上昇率が2%を上回っているのに、どうして日本銀行は金融緩和を続けるのか、というものです。これに対しては、日本銀行が、「物価の安定」について、持続的・安定的な形で実現したいと考えているから、ということがお答えになります。現在、物価が3%を超えて上昇している主な理由は、需要の強さではなく、海外に由来するコスト・プッシュ要因です。これを先ほどご説明したフィリップス曲線の考え方に即して言うと、一時的な上方への乖離だと解釈できます(図表12)。コスト・プッシュによる物価上昇は、実質所得や収益の下押し要因となるため、家計や企業に負担をもたらすものですが、これを抑制しようとして金融引き締めを行うと、経済や雇用環境を悪化させてしまいます。この結果、家計や企業に別の形で負担が生じるほか、コスト・プッシュ要因が減衰したあとは、一段と低いインフレ率がもたらされます。日本銀行は、賃金の上昇を伴う形で、2%の「物価安定の目標」を持続的・安定的に実現していくことを目指しています。そのために、金融緩和の継続により経済活動をサポートすることが必要となります。

インフレには、海外の資源価格高騰で起きるコストプッシュ・インフレと、国内の需給ギャップ上昇(需要超過)を原因とするディマンドプル・インフレの2種類があります。

現在のインフレ率は、コストプッシュ・インフレと、ディマンドプル・インフレが重なったものであり、日銀の目標とするコストプッシュ・インフレを除いた、ディマンドプル・インフレによる2%目標は、まだ達成していないという意味の解説をしています。

この資料の内容は、リフレ派の方々や積極財政派の方々の、これまでの説明を裏付ける説明になっており、財務省や新聞報道や一部の財界人に代表される緊縮財政派の説明を否定する内容となります。

大変心強い限りです。

前任の黒田総裁の場合は、この争点をけむに巻く説明の仕方をするところがあり、積極財政派と緊縮財政派の主張の是非を曖昧にしてしまうところがありました。

黒田総裁の金融政策は正しいですので、ご自身は分かっているのでしょうけれど、財務省の主張を正面から否定することを避けるようなところがあったと思います。

植田総裁は、そのような忖度をするタイプではないようですので、今後の日銀の広報は面白くなりそうです。

今日の話は、以上です。